更多资讯关注深圳国际医疗器械展览会官网www.chinaybhexpo.com/shenzhen/

1月18日讯 研发投入是衡量一个企业创新能力的重要标准,持续健康的研发投入是企业获取市场竞争力的重要途径。

众成医械研究院以2016-2020年国内80家A股医疗器械上市企业为样本,基于整体趋势以及细分领域、上市板块、成立时间等角度,对医疗器械上市企业研发投入进行全方位深度分析。

整体趋势分析

1、研发投入稳步上升

在政策扶持、资本推动以及市场需求等要素驱动下,国内械企营收实现快速增长。国内医械企业为加强国内甚至全球竞争力,抢占市场份额,越来越重视技术与产品创新,不断在优势领域加大研发强度,提高科技成果转化能力。

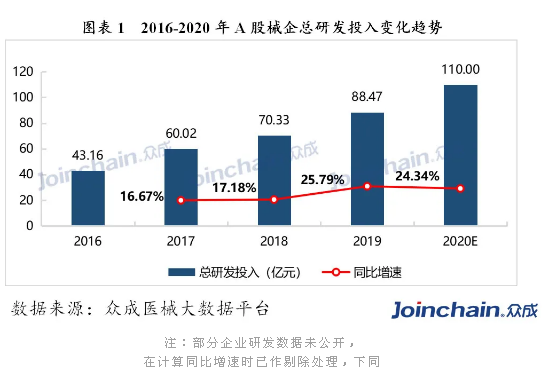

从近五年来看,80家A股械企的总研发投入逐年增加,年增长速度稳步提高。2020年前三季度的总研发投入为82.85亿元,接近2019年全年总量。初步预计,2020年A股械企全年研发投入将超过110亿元,同比增长超过24%。

注:部分企业研发数据未公开,在计算同比增速时已作剔除处理,下同

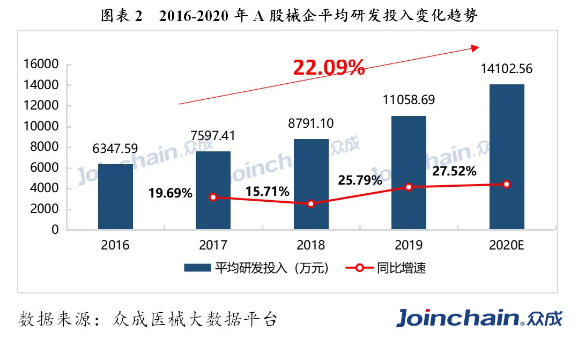

从企业平均研发投入来看,国内A股械企的平均研发投入同样逐年递增,2019年平均研发投入首次超1亿元,同比增长25.79%。众成医械研究院预计,2020年国内A股械企的平均研发投入将达到1.4亿元,近五年年复合增长率超22%。

2、研发强度出现回落

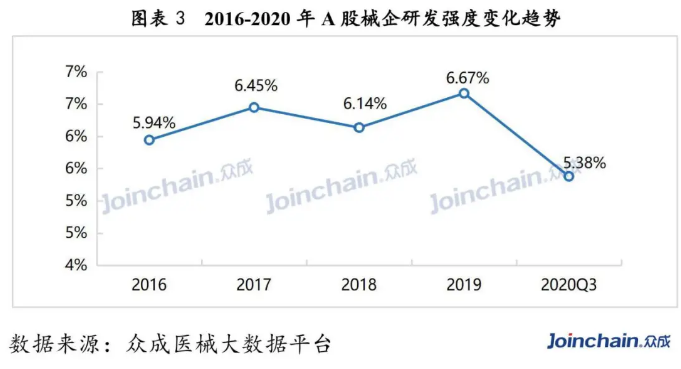

在2016-2019年期间,A股械企的研发强度在6.30%上下波动。2020年新冠疫情为国内医疗器械产业带来了重大的机遇,营收实现大幅增长,超过研发投入的增长速度,导致前三季度研发强度同比下降明显,为5.38%。

分布情况分析

1、细分领域:

高值耗材与低值耗材呈两极分化

从2020年前三季度上市械企研发强度来看,高值耗材增长较为明显,并呈持续上升趋势。目前高值耗材国产率化最低,国内市场主要被美敦力、强生、波士顿科学等外企占据。

2015年5月,国务院《中国制造2025》强调大力推进国产高值耗材的发展。在国产替代、创新审批以及带量采购等趋势背景下,国内械企逐渐增加对高值耗材的研发投入。例如大博医疗和乐普医疗等企业,在中高端产品领域已经逐步实现国产化。此外,低值耗材由于本身技术门槛相对低,研发强度也较小。疫情期间口罩、防护服、手套等低值耗材营收大增,研发强度下滑明显。

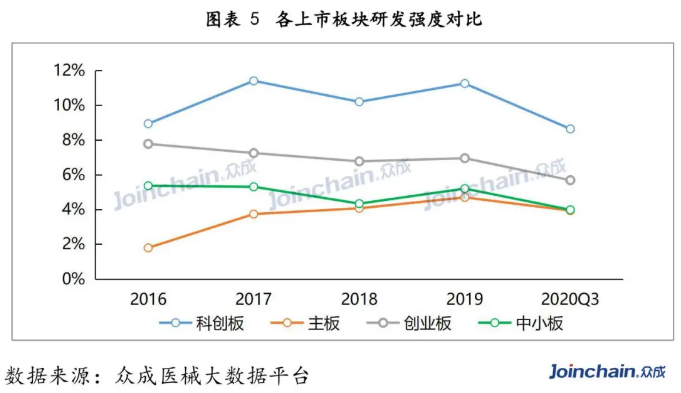

2、上市板块:

科创板与创业板创新属性显现

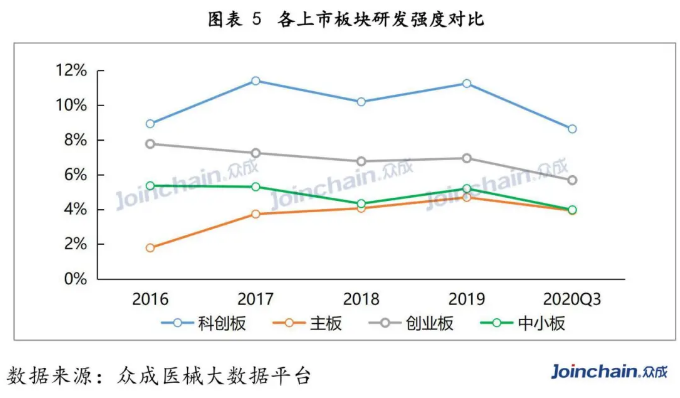

创业板和科创板本身即定位于科技型、创新型企业,更加强调研发投入和科技创新,因此研发强度一直处于相对高位。例如,科创板上市条件中要求,企业在近三年期间用于研发的资金投入不得低于近三年营业收入的15%。

2020年6月,证监会和深交所发布了《创业板首次公开发行股票注册管理办法(试行)》,改革后的创业板将进一步升级,主要服务于成长型创业企业特别是自主创新企业的发展,能够更好地满足自主创新企业的融资需求,使其充分发挥自身科创优势。

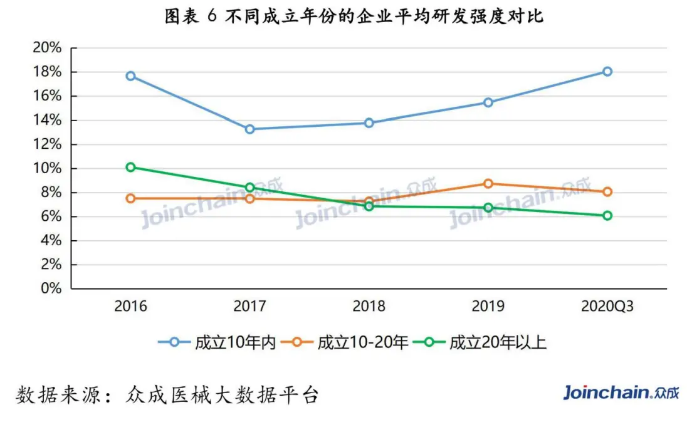

3、成立时间:

年轻企业平均研发强度相对高

从企业成立时长来看,成立十年以上的械企平均研发强度趋于平稳。例如,1999年成立的迈瑞医疗近几年的研发强度处于8%-10%之间。成立时间在十年内的械企平均研发强度均处于较高水平,均值超过13%。

例如,2010年成立的天智航近五年研发强度都在30%以上,在2020年前三季度研发强度超过了55%。众成医械研究院认为,相对高的研发强度,是年轻医疗器械企业实现突破创新的发展要求,也是在竞争日益激烈环境下的必然选择。

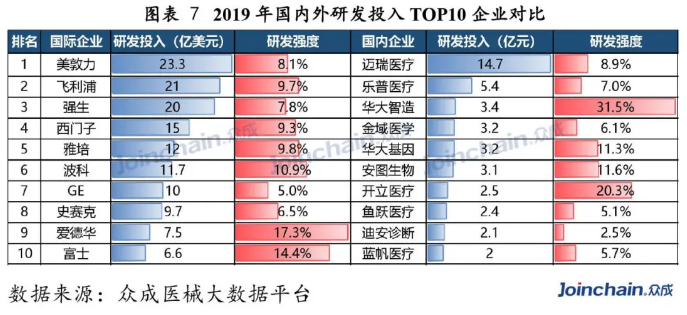

国内外对比:国内研发投入

Top10械企总和仅为美敦力四分之一

2019年国内研发投入前十的A股械企研发费用总和为42.1亿元,排名第一的是迈瑞医疗,研发投入为14.7亿元,但与国外医疗器械巨头差距依旧明显。美敦力一家研发费用就高达23.3亿美元(折合人民币约163亿元),接近国内研发投入Top10械企总和的4倍。

美敦力在国际医疗器械市场长期保持霸主地位,除了注重内部研发,也在不断通过并购扩大企业规模。在庞大的企业规模和巨大的研发投入下,美敦力在糖尿病、TAVR、心律和神经刺激等领域取得了领先地位。

小结

在2020年年底中央经济工作会议关于“增强产业链供应链自主可控能力”的号召下,以及高值耗材带量采购等医疗器械相关政策趋势下,国内医疗器械行业正进入创新时代。加大研发投入是国内医疗器械企业提升创新能力和核心竞争力的重要途径,也是实现弯道超车的关键策略。

目前我国医疗器械企业规模小、分散的特点,决定了行业整体的研发投入难以长期维持较高水准。在疫情对医疗器械市场需求的巨大刺激下,国内医疗器械相关扶持政策将更加聚焦,也越来越受到资本青睐,未来合并收购与研发创新互相促进的局面将逐渐趋于常态化,医疗器械关键核心技术与高端医疗器械短板将逐渐补齐。

本文来源为其他媒体的内容转载,转载仅作观点分享,版权归原作者所有,如有侵犯版权,请及时联系我们